Étude salaire M&A

Tendances & évolutions

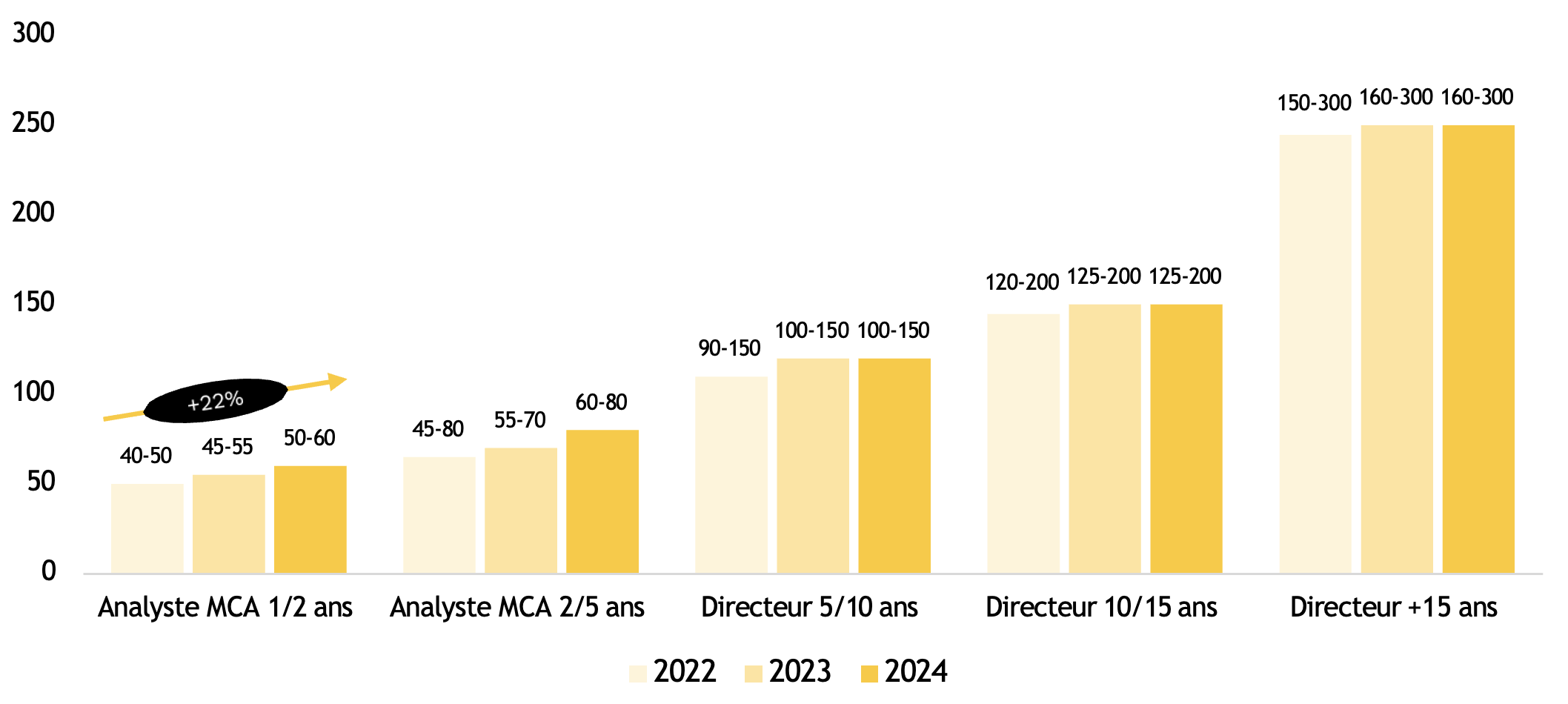

Evolution de la rémunération fixe annuelle en M&A en France depuis 2022*

*Tous les chiffres sont exprimés en k€ brut, avant impôts, pour les postes basés en France en 2025, hors bonus

Evolution et perspective de rémunération

• Malgré une baisse de la valeur des transactions d’environ 35 % ces deux dernières années et une diminution des bonus, les salaires fixes, notamment pour les profils juniors, progressent significativement (+22% en deux ans), comme le confirment les récentes études de rémunération de Michel Page et Robert Walters

• Ce phénomène s’explique par plusieurs facteurs:

- le marché a été soutenu par quelques transactions de grande envergure qui, en valeur, ont permis de compenser le déclin du volume d’opérations

- la place financière parisienne gagne en attractivité, de nombreux acteurs choisissant d’implanter ou de renforcer leurs équipes dans la capitale française

- la compétition entre recruteurs reste forte pour attirer les meilleurs talents, dans un secteur qui perd en attractivité face à des domaines offrant un meilleur équilibre vie professionnelle/vie personnelle

• Cependant, les rémunérations des profils plus seniors, dont la structure repose principalement sur les bonus et performance, demeurent globalement stables

• Le rebond du marché des fusions-acquisitions en 2025 devrait entraîner une hausse des besoins en recrutement de profils juniors et seniors, étroitement liés à l’activité du marché. Les rémunérations sous forme de bonus devraient repartir à la hausse, tandis que les salaires fixes annuels devraient se stabiliser

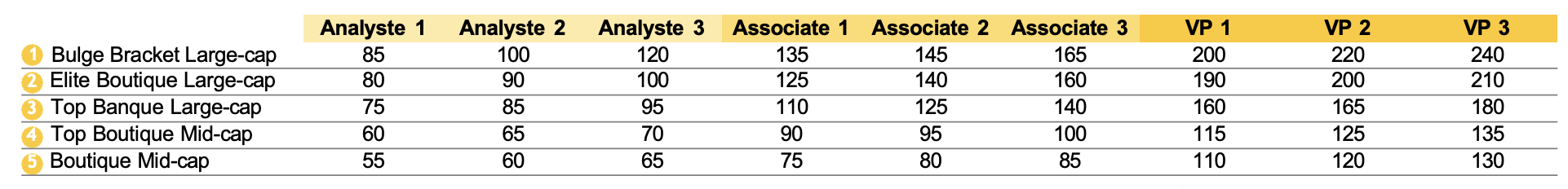

Benchmark des salaires en M&A à Paris

- Le marché des fusions-acquisitions en France comprend une cinquantaine d’acteurs, que l’on peut répartir en cinq catégories, selon leur taille, leur attractivité, le nombre de transactions réalisées et la rémunération qu’elles offrent

- Une disparité significative des salaires s’explique par le niveau d’exposition des banques d’affaires : celles impliquées dans des transactions de grande envergure (large cap), générant des commissions élevées, redistribuent ces revenus à leurs équipes, entraînant des rémunérations attractives. En revanche, les banques d’affaires spécialisées dans les transactions de taille plus modeste (small et mid cap) offrent des grilles salariales proportionnellement plus basses en raison de commissions réduites

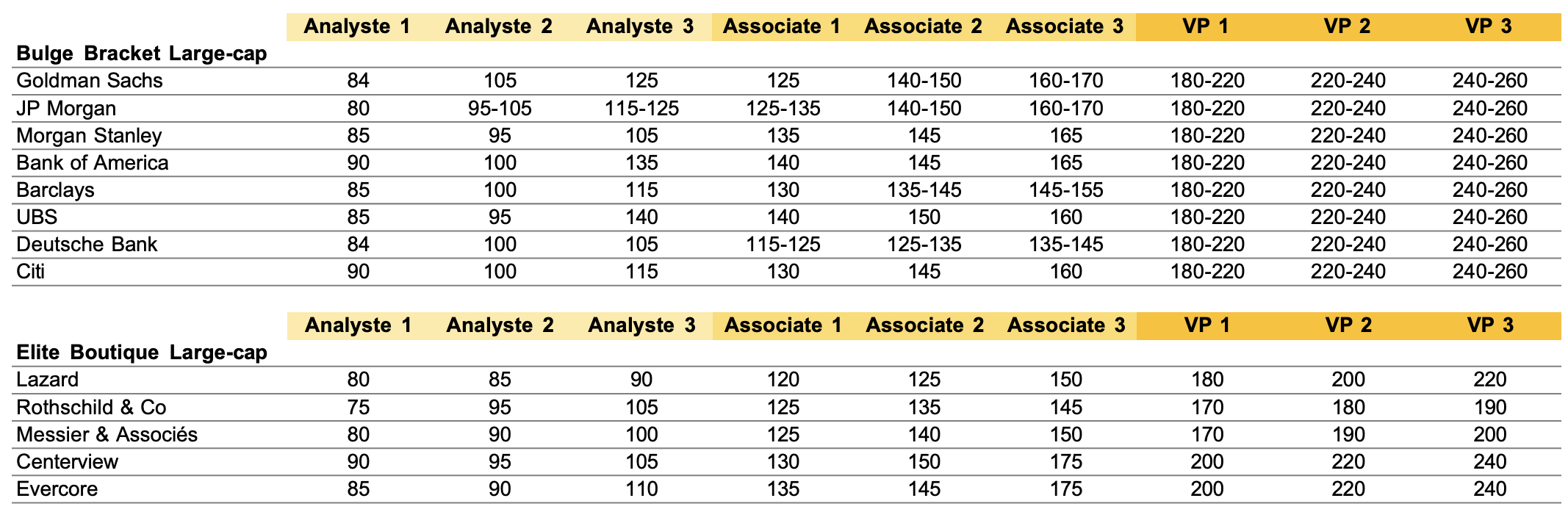

Salaire annuel moyen en M&A à Paris, selon le grade et la nature de la banque d’affaire (2025)*

*Tous les chiffres sont exprimés en k€ brut, avant impôts, pour les postes basés à Paris, hors bonus

**La moyenne est calculée uniquement sur les salaires versés par les banques d’affaires mentionnées ci-dessous, ce qui explique les différences par rapport à la diapositive précédente.

1 > Bulge Bracket Large-cap: Goldman Sachs, JP Morgan, Morgan Stanley, Bank of America, Barclays UBS, Deutsche Bank, Citi

2 > Elite Boutique Large-cap: Lazard, Rothschild & Co, Messier & Associés, Centerview, Evercore

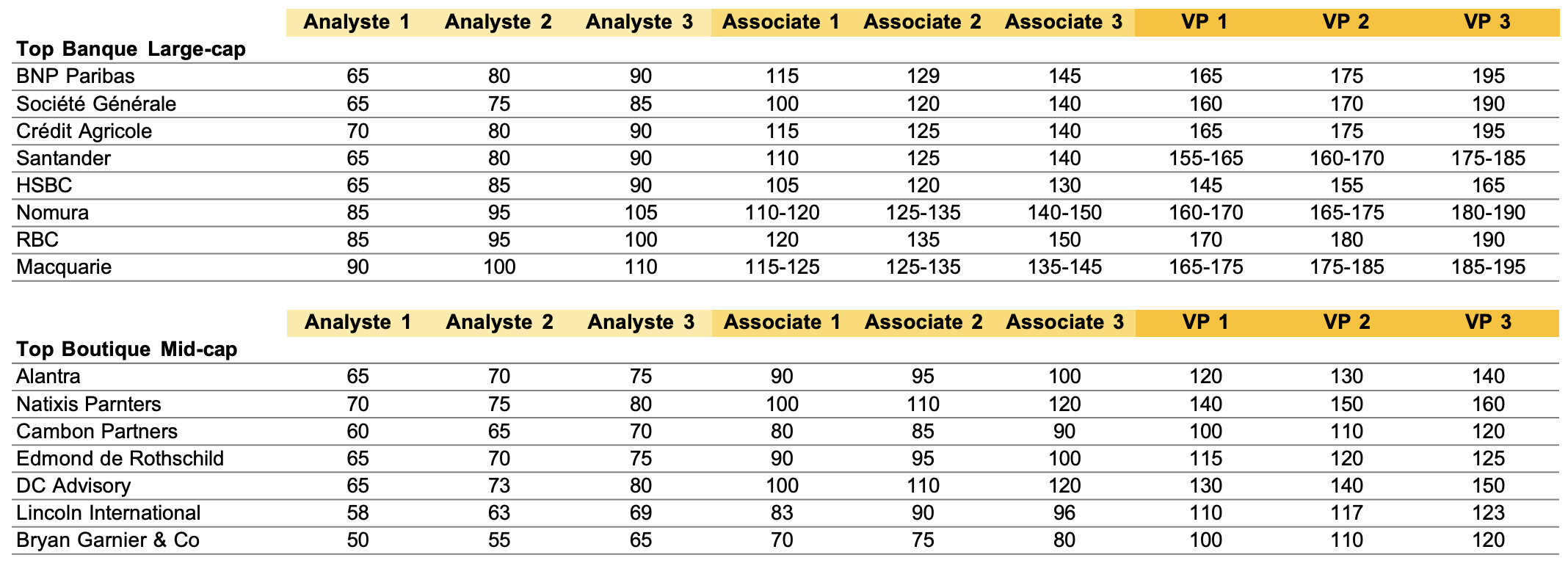

3 > Top Banque Large-cap: BNP Paribas, Société Générale, Crédit Agricole, Santander, HSBC, Nomura, Jefferies, RBC, Macquarie

4 > Top Boutique Mid-cap: Alantra, Natixis Parnters, Cambon Partners, Edmond de Rothschild, DC Advisory, Lincoln International, Bryan Garnier & Co

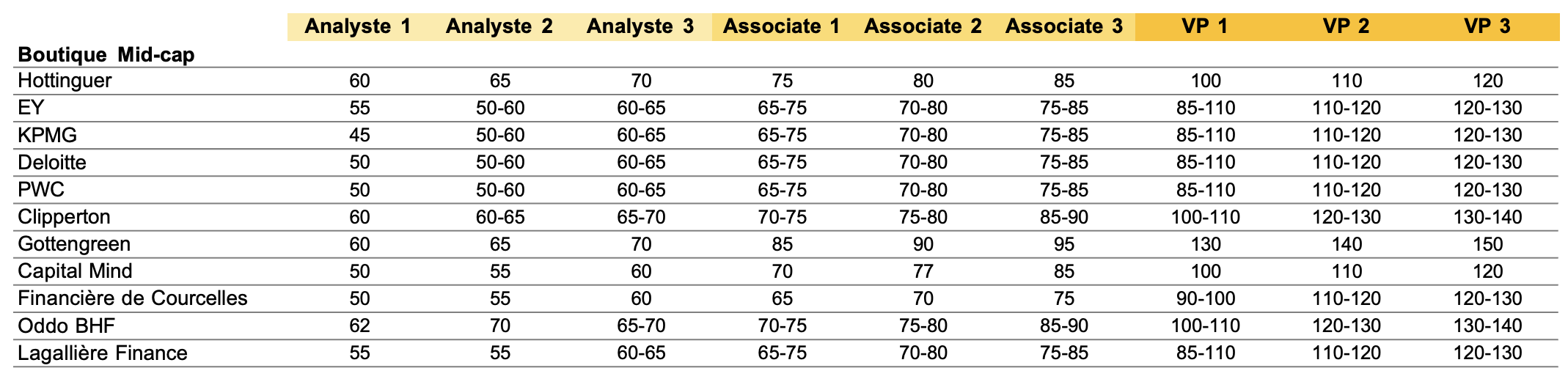

5 > Boutique Mid-cap: Hottinguer, EY, KPMG, Deloitte, PWC, Clipperton, Gottengreen, PAX Corporate Finance, Capital Mind, Financière de Courcelles, Oddo BHF, Lagallière Finance

Annexe

Salaire annuel moyen en M&A à Paris, selon le grade et la nature de la banque d’affaire (2025)*

*Tous les chiffres sont exprimés en k€ brut, avant impôts, pour les postes basés à Paris, hors bonus